L’ANGOLO DELLA COMPLIANCE

Autore: Enzo Furgiuele

ASSINEWS 337 – gennaio 2022

Domande, risposte e approfondimenti per ridurre il rischio di non conformità alla normativa sulla distribuzione assicurativa

Si è acceso recentemente un intenso dibattito nel mercato assicurativo riguardo la consulenza che gli intermediari assicurativi possono offrire ai loro clienti in occasione della presentazione e della conclusione di un contratto.

Giuristi, professori universitari ed esperti in materia hanno espresso la loro opinione su questo tema in diverse occasioni.

Ne cito due, tra le diverse: il convegno organizzato a Padova dalla Fondazione Galbusera nel mese di novembre 2019, e più recentemente quello del Cesia (Centro studi Intermediazione assicurativa) che si è tenuto a Milano il 25 novembre 2021. Il dibattito tra gli esperti si è concentrato principalmente su due temi.

Il primo tema: la consulenza offerta al cliente rientra nell’attività di intermediazione?

Di conseguenza: la consulenza è già remunerata dalle provvigioni maturate a seguito della conclusione del contratto? O, in alternativa, l’intermediario può convenire con il cliente un compenso ulteriore per la consulenza prestata? Dunque: questa deve essere considerata come servizio aggiuntivo?

Il secondo tema oggetto di dibattito riguarda la responsabilità dell’intermediario

Nel caso in cui l’intermediario presti al cliente una consulenza aggiuntiva la sua sfera di responsabilità viene di conseguenza ampliata? Questa premessa era necessaria per affrontare il tema della consulenza nell’ambito dell’intermediazione assicurativa.

Poiché non sono un giurista né un docente di diritto assicurativo non mi permetto di fornire risposte ai due temi presentati.

Mi limito a considerare la normativa regolamentare che declina – in tema di consulenza – le modalità con cui l’intermediario deve operare.

La normativa regolamentare relativa alla consulenza dell’intermediario

Nel Regolamento Ivass 40/2018 troviamo, all’articolo 59, la norma relativa alla vendita con consulenza che – se offerta al cliente prima della conclusione del contratto – deve prevedere la consegna di una raccomandazione personalizzata, ovvero una relazione scritta “contenente i motivi per cui il contratto offerto è ritenuto più indicato a soddisfare le richieste e le esigenze del contraente”.

L’Ivass ha precisato, in una nota contenuta negli esiti di pubblica consultazione del regolamento, che la raccomandazione personalizzata non può essere formulata in modalità standardizzata, in quanto “ogni caso concreto potrebbe richiedere un’attività di verifica e di valutazione specifica”.

L’Ente di vigilanza precisa, inoltre, che “rientratra i doveri professionali e le competenze del distributore svolgere un’attività consulenziale idonea a confezionare una raccomandazione personalizzata”. Questa considerazione acquista ancora maggior rilievo se la consulenza è basata “su una analisi imparziale e personale, fondata su una analisi di un numero sufficiente di contratti e di fornitori disponibili sul mercato”.

A corollario della precedente analisi del dettato normativo si deve considerare che l’Ivass ha appositamente previsto negli allegati precontrattuali 4 e 4bis da consegnare o trasmettere al contraente prima della conclusione del contratto l’informazione relativa al compenso che l’intermediario percepisce direttamente dal cliente a fronte della consulenza prestata.

È necessario ancora osservare che Ivass, nel suo Regolamento 40, aggiornato dal recente Provvedimento 97/2020, si esprime ancora in merito al significato operativo della consulenza dell’intermediario definendo precise regole riguardo agli incentivi che possono essergli riconosciuti conseguenti alla distribuzione di prodotti di investimento assicurativo (IBIPs) e precisa che è lecita e possibile una remunerazione aggiuntiva (il cosiddetto incentivo o rappel) purché la stessa sia collegata ad un livello di servizio più elevato prestato al cliente.

Tra le prestazioni che l’intermediario può offrire al cliente in aggiunta alla sua mera attività di intermediazione assicurativa che determinano un “livello di servizio più elevato” troviamo, per espressa enunciazione dell’Ente di vigilanza all’articolo 69-septies del già citato Regolamento 40, la consulenza in diversi modi declinata.

Fin qui la normativa; vediamo ora in che modo, quando e in quale circostanza il distributore può offrire al suo cliente una consulenza sul prodotto oggetto di intermediazione.

È necessario esaminare diversi fattori per definire i comportamenti.

Ho così raccolto alcuni quesiti che mi sono pervenuti dai lettori a cui rispondo con alcune FAQ in argomento:

• La consulenza è sempre facoltativa?

No, la consulenza è facoltativa: – per i prodotti diversi da quelli di investimento assicurativo – per i prodotti di investimento assicurativo (IPIBs) non complessi La consulenza è invece sempre obbligatoria per i prodotti di investimento assicurativi complessi

• L’intermediario può ricevere sempre un compenso direttamente dal cliente per la sua attività di consulenza?

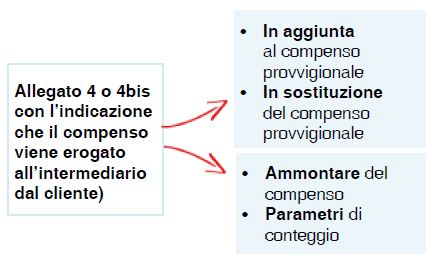

Premesso che la consulenza può essere a titolo gratuito o a titolo oneroso, nel secondo caso il cliente deve rilasciare preventivamente il suo consenso. La normativa prevede l’obbligo di precisare sull’allegato 4 o 4bis l’importo relativo al compenso che il cliente pagherà all’intermediario per la sua prestazione consulenziale.

Nel caso in cui non sia possibile definire preventivamente tale importo negli allegati dovrà essere indicato negli stessi il metodo di calcolo o i parametri di conteggio del compenso. Per gli IBIPs (prodotti di investimento assicurativo) complessi la consulenza è sempre obbligatoria e non deve gravare economicamente sul contraente, vale a dire che l’intermediario non può richiedere al cliente alcun compenso.

• In che modo l’intermediario può ricevere il compenso dal cliente?

L’intermediario – previo consenso del cliente – può emettere una fattura per prestazioni professionali.

La consulenza prestata al cliente è in questo caso un servizio aggiuntivo all’intermediazione che si conclude con il rilascio al cliente da parte dell’intermediario di una “raccomandazione personalizzata” in cui vengono descritte tutte le motivazioni per cui il prodotto assicurativo offerto risponde alle richieste, alle aspettative, alle caratteristiche e alle esigenze del cliente.

Il compenso – a fronte della consulenza – non può però essere richiesto al cliente se il prodotto assicurativo oggetto dell’intermediazione è un IBIPs “complesso”.

• La fattura che l’intermediario emette a fronte della consulenza prestata al cliente deve essere assoggettata ad Iva?

L’Agenzia delle Entrate si è pronunciata in proposito in due distinte occasioni:

– la prima nel mese di ottobre 2009, rispondendo ad un interpello (un quesito formalizzato e argomentato) inviato da un broker,

– la seconda nel mese di ottobre 2019 in risposta ad un interpello di un agente inviato per il tramite di uno studio legale di Milano.

L’Agenzia ha emanato quindi la Risoluzione 267/E in risposta al primo interpello affermando, con un chiarimento interpretativo, che le attività:

– di consulenza ed assistenza al cliente, finalizzata alla presentazione e alla proposta di prodotti assicurativi

– di collaborazione nella gestione o nell’esecuzione, segnatamente in caso di sinistri, dei contratti assicurativi stipulati sono ricomprese tra quelle esenti da Iva ai sensi dell’art.10, primo comma, del Dpr 633/1972.

Successivamente, rispondendo al secondo interpello, l’Agenzia delle Entrate ha confermato nel 2019 il contenuto della precedente Risoluzione 267/E del 2009, ribadendo che l’esenzione Iva non è condizionata dal conseguimento di un risultato.

In altre parole, per fruire dell’esenzione Iva è sufficiente che la consulenza sia finalizzata alla conclusione del contratto assicurativo, non alla conclusione stessa.

• L’intermediario può prestare consulenza al cliente non finalizzata alla conclusione di uno o più contratti assicurativi? In questo caso la fattura è esente da Iva?

Nessuna norma vigente vieta ad un intermediario – agente o broker – di prestare consulenza ad un cliente non finalizzata all’acquisizione di contratti o programmi assicurativi.

Succede abbastanza frequentemente che il cliente necessiti di una verifica della sua posizione assicurativa da parte di un esperto ma che desideri successivamente proseguire il rapporto con il suo intermediario di fiducia.

In questo caso la fattura di consulenza deve essere assoggettata ad Iva in quanto non rientra tra le attività esenti di cui al già citato Dpr 633/1972. Può essere opportuno – prima di effettuare la consulenza – predisporre e far sottoscrivere dal cliente un breve contratto con la definizione del ruolo, dei compiti e dei compensi dell’intermediario.

È inoltre opportuno verificare preventivamente se l’attività di consulenza non collegata all’attività di intermediazione assicurativa è prevista nell’oggetto sociale.

Ricordo ancora che l’emissione di fatture con Iva presuppone – per un intermediario assicurativo abituato ad effettuare tutte le operazioni contabili in esenzione di imposta – una preventiva organizzazione amministrativa che dovrebbe essere verificata e vigilata da un commercialista.

• L’intermediario che percepisce un compenso diretto dal cliente per l’attività di intermediazione deve formalizzare tale modalità di remunerazione?

Se l’agente o il broker riceve un onorario diretto dal cliente per la sua attività di intermediazione e/o di consulenza deve adempiere preventivamente ad un obbligo regolamentare.

Deve indicarlo nell’Allegato 4 o nell’Allegato 4bis (quest’ultimo per i prodotti di investimento assicurativo) da consegnare o trasmettere al cliente prima della conclusione del contratto, precisando nella sezione II l’importo del compenso o, se ciò non è possibile, il metodo per calcolarlo.

• Un intermediario di secondo livello (ad esempio un subagente) può fatturare una consulenza direttamente ad un cliente?

Il subagente è una impresa regolarmente iscritta nel Registro imprese (come impresa individuale o società).

Contestualmente è un intermediario iscritto nel Registro Rui. Il subagente potrebbe, nel suo ruolo di imprenditore, fatturare direttamente una consulenza ad un cliente. Occorre però fare una precisazione.

Il subagente, quale mandatario di un agente, agisce sempre “in nome e per conto” del mandante e consegna al cliente gli allegati regolamentari in cui è ben precisato il suo ruolo di intermediario di secondo livello.

La consulenza al cliente da parte del subagente deve essere prestata in accordo e probabilmente con il concorso dell’agente.

Il compenso che il cliente è disposto a pagare per la consulenza del subagente dovrà quindi essere fatturato dall’agente, come risulta dall’Allegato 4 o 4bis secondo la normativa vigente.

L’agente potrà poi retrocedere parte dell’onorario al subagente sulla base di eventuali accordi previsti nella lettera di nomina.

Il processo di emissione e di pagamento della fattura di consulenza

Vediamo ora praticamente come si deve comportare l’agente o il broker dopo aver consegnato la consulenza al cliente (la raccomandazione personalizzata, così definita dall’Ivass).

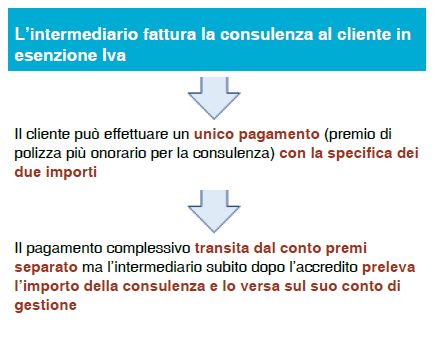

L’intermediario emette una fattura con l’onorario preventivamente concordato con il cliente in esenzione Iva, citando i riferimenti normativi (Art.10, primo comma, del Dpr 633/1972) Il cliente provvede a pagare quanto dovuto a fronte della fattura ricevuta.

Solitamente il cliente paga in un’unica soluzione premio di polizza e fattura di consulenza con assegno o bonifico bancario.

L’intermediario riceve il pagamento complessivo (premio assicurativo e compenso per la consulenza) e lo versa sul suo conto bancario. Quale conto? Il conto premi separato o il conto di gestione?

Se è stata accesa una fideiussione bancaria il problema non sussiste. Idem se l’intermediario è broker e non è ratificato dalle imprese con cui ha rapporti di collaborazione.

In caso contrario, il pagamento unico complessivo del premio e dell’onorario dell’intermediario deve essere versato sul conto premi separato.

L’Ivass ha precisato, nella sua lettera al mercato del 6 novembre 2017 che “i movimenti registrati sul conto (separato) devono riferirsi esclusivamente ai premi pagati all’intermediario (omissis).

Sono escluse pertanto le operazioni compiute dall’intermediario a titolo personale o relative alla gestione d’impresa dell’intermediario stesso” Sembrerebbe quindi esclusa la possibilità di versare sul conto separato un importo cumulativo di premi e compensi per l’intermediario diversi dalle provvigioni.

L’Ivass stessa però precisa, negli esiti della pubblica consultazione del Regolamento 40/2018, che è possibile effettuare tale operazione a condizione che:

• il cliente, effettuando un unico pagamento, specifichi nella causale del bonifico le singole voci con il rispettivo ammontare

• l’intermediario aggiorni tempestivamente la contabilità interna

• si proceda tempestivamente al giroconto dell’importo relativo al compenso per la consulenza dal conto separato al conto di gestione.

La normativa in breve

Riepilogo qui di seguito con alcune infografiche, sintetizzando al massimo in tre passaggi, il processo di consulenza e di successiva fatturazione dell’onorario che l’intermediario ha concordato con il cliente.

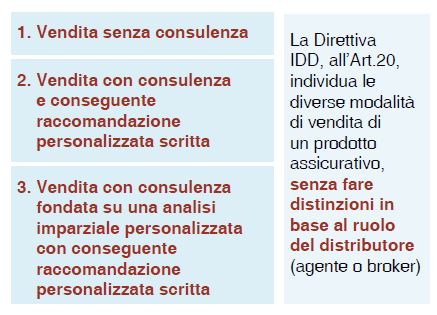

1. Le tre modalità di vendita di un prodotto assicurativo

2. La vendita di un prodotto assicurativo con consulenza. L’informativa al cliente

3. Il pagamento della fattura di consulenza

Conclusione Il percorso descritto, che illustra come e quando fatturare al cliente una prestazione professionale quale ulteriore servizio da prestare al cliente, rappresenta la strada maestra che gli intermediari dovranno percorrere per qualificare la loro attività e differenziarla da quella di altri soggetti distributori che “vendono” i prodotti assicurativi utilizzando tecnologie di massa.

Ho già avuto modo di affermare – in altre occasioni – che i contratti assicurativi non dovrebbero essere venduti, ma acquistati dal cliente al termine di una consulenza erogata dall’intermediario.

Questa considerazione conferma anche quanto ho già avuto modo di precisare nel mio precedente “Angolo della compliance” riguardo alla nuova norma che entrerà in vigore il 31 marzo 2022 relativa agli incentivi per i prodotti IBIPs che da quella data saranno erogabili solo in presenza di un servizio di maggiore qualità che l’intermediario dovrà offrire ai suoi clienti precisandone anche le caratteristiche.

FONTE: