Le misure espansive non hanno impedito un apprezzamento del tasso effettivo negli ultimi 10 anni. E nel 2021 la palla è in mano al (mini) dollaro.

Nessuno parla apertamente di «guerra delle valute», forse a ragione, e pochi arrivano per il momento anche a scomodare l’idea di una «svalutazione competitiva». È tuttavia evidente che quanto sta avvenendo sui mercati finanziari negli ultimi mesi, con il dollaro e la sua debolezza protagonisti assoluti, rischia di lasciare sul campo vincitori e vinti. Così come esistono fondati motivi per pensare che fra le principali vittime possa figurare l’Eurozona, frenata nelle velleità di ripresa post-Covid dal peso di un apprezzamento eccessivo dell’euro sulla competitività delle proprie imprese.

Superato lo «spartiacque» del cambio a 1,20

La soglia di 1,20 (segui il cambio euro/dollaro), superata stabilmente negli ultimi giorni, è stata in passato individuata come possibile spartiacque oltre il quale le aziende europee orientate all’export (e quelle italiane in primis) iniziano a soffrire. Non a caso il suo superamento ha già provocato la reazione, soprattutto verbale, della Bce, l’ultima volta a settembre. Stavolta invece il silenzio l’ha fatta da padrone: a Francoforte si stanno sì preparando nuove misure espansive per giovedì prossimo (un aumento degli acquisti di titoli del piano pandemico Pepp viene dato quasi per scontato dal mercato), ma non è detto che si parli apertamente di dinamiche del cambio.

Il 2021 è nelle mani del (mini) dollaro

Probabile quindi che, al di là di prese di beneficio del momento, l’avanzata dell’euro sia destinata a proseguire nelle settimane successive e a proiettarsi minacciosamente nel 2021 della rivincita. E anche se va detto che per il prossimo anno gli analisti non sembrano attendersi grandi scossoni sul fronte valutario, il fatto che sia il dollaro a menare le danze – con la sua attitudine a perdere terreno quando si vedono spiragli per l’economia e diminuisce di conseguenza l’avversione al rischio degli investitori, non autorizza certo a dormire sonni tranquilli

Tutti i rischi per l’Eurozona…

«Esiste uno scenario in cui il deprezzamento del dollaro rischia di essere maggiore e possa quindi creare un problema per gli esportatori europei», ammette Charles Prideaux, a capo degli investimenti globali di Schroders, che dubita delle capacità della Bce di frenare un fenomeno così dannoso. «È possibile – aggiunge infatti – che l’Eurotower tenti di arrestare la tendenza al rialzo allentando ancora la politica monetaria, ma la sensazione è che questa abbia da tempo perso efficacia nei confronti dei cambi e che l’area euro finisca per uscire perdente da questa situazione».

… e le contromisure (efficaci?) della Bce

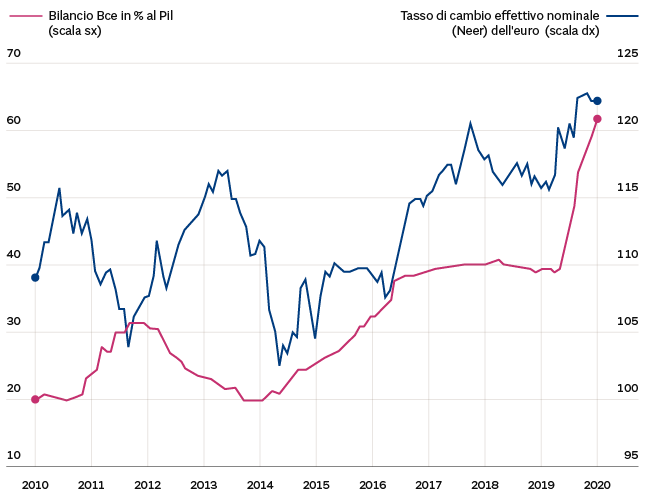

La semplice espansione del bilancio ad opera della Bce si è in effetti dimostrata nel tempo poco efficace per contenere l’avanzata del cambio nominale effettivo dell’euro (quello non riferito al solo dollaro, ma alla media ponderata degli scambi commerciali), come appare evidente anche nel grafico riportato sotto, che ripercorre gli ultimi dieci anni di storia. I veri movimenti significativi al ribasso si sono ottenuti soltanto quando i banchieri centrali hanno deciso di tagliare il costo del denaro operando attraverso il tasso sui depositi. Oggi però ridurre ancora quel livello, già sprofondato in negativo fino a -0,50%, appare fuori questione per le implicazioni politiche che comporterebbe, oltre che per le conseguenze negative sul settore bancario e sui risparmi.

Al contrario, a salire sul carro dei vincitori non sarebbero i soli Stati Uniti: «Non sono gli unici a trarre un chiaro vantaggio da una situazione simile – osservano da Schroders – che andrebbe a favorire anche i Paesi emergenti, ridimensionando il costo del debito da loro contratto in dollari e funzionando proprio come un allentamento monetario». Unendo questi due fattori all’ulteriore tassello di una ripresa più pronunciata in Cina e in generale nell’Asia in grado di gestire in modo più efficace la pandemia, non è difficile prevedere conseguenze anche nel mondo degli investimenti, oltre che in quello dell’economia reale. «Ci sono giustificati motivi affinché gli investitori finiscano per ribilanciare i portafogli a sfavore delle azioni europee», avverte ancora Prideaux, pur ricordando che gli indici del Vecchio Continente godono di valutazioni molto migliori rispetto a quelli di Wall Street. Sara sufficiente per impedire il temuto deflusso di capitali?

FONTE: